相続手続き

期限を守ったスムーズな手続きを

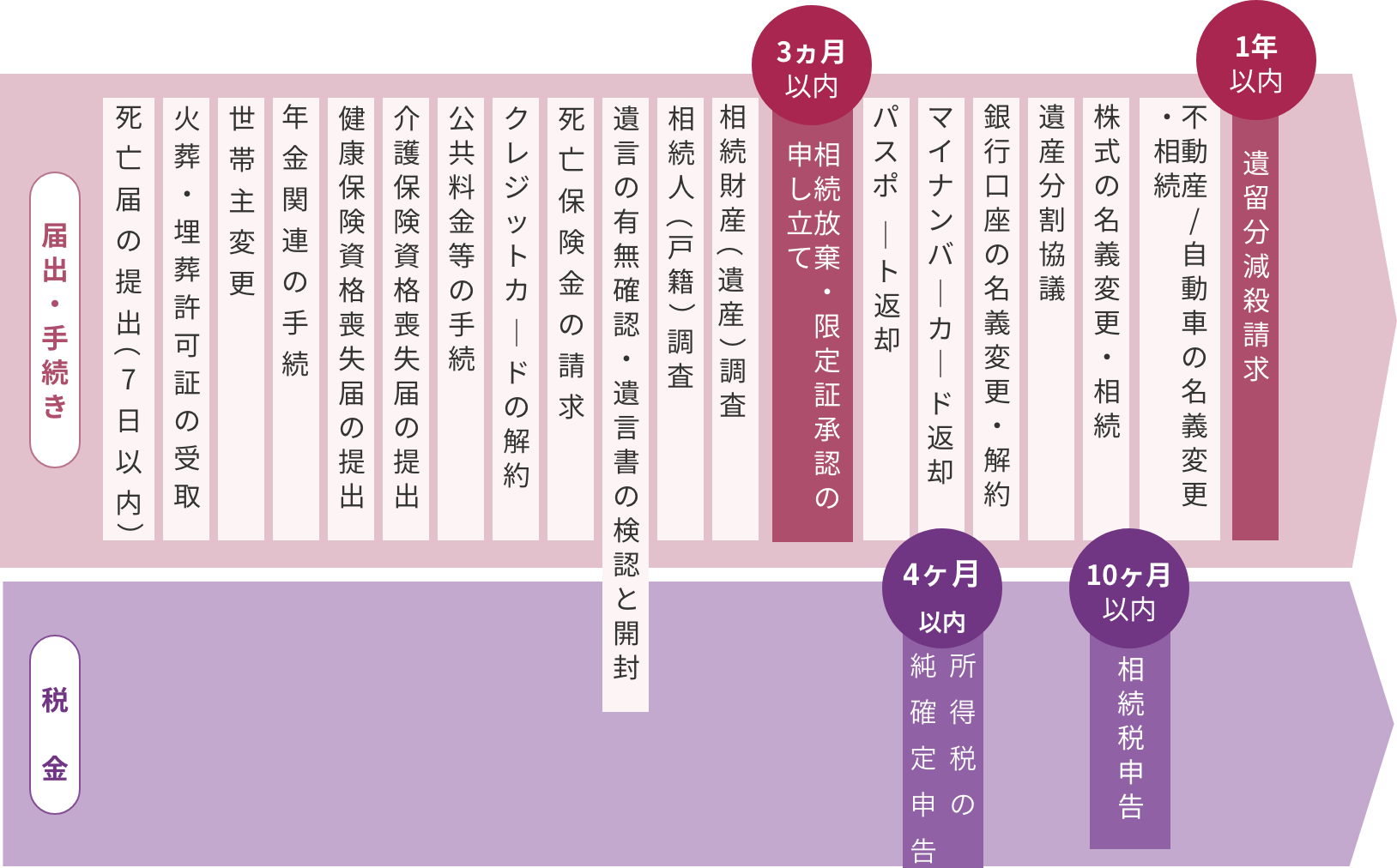

大切な方が亡くなられた後にどのような手続きが必要なのか、時系列でご案内いたします。以下は、逝去後に行うべき手続きの一部です。詳しくは弊社のアフターサポート事業部が丁寧にご案内いたします。

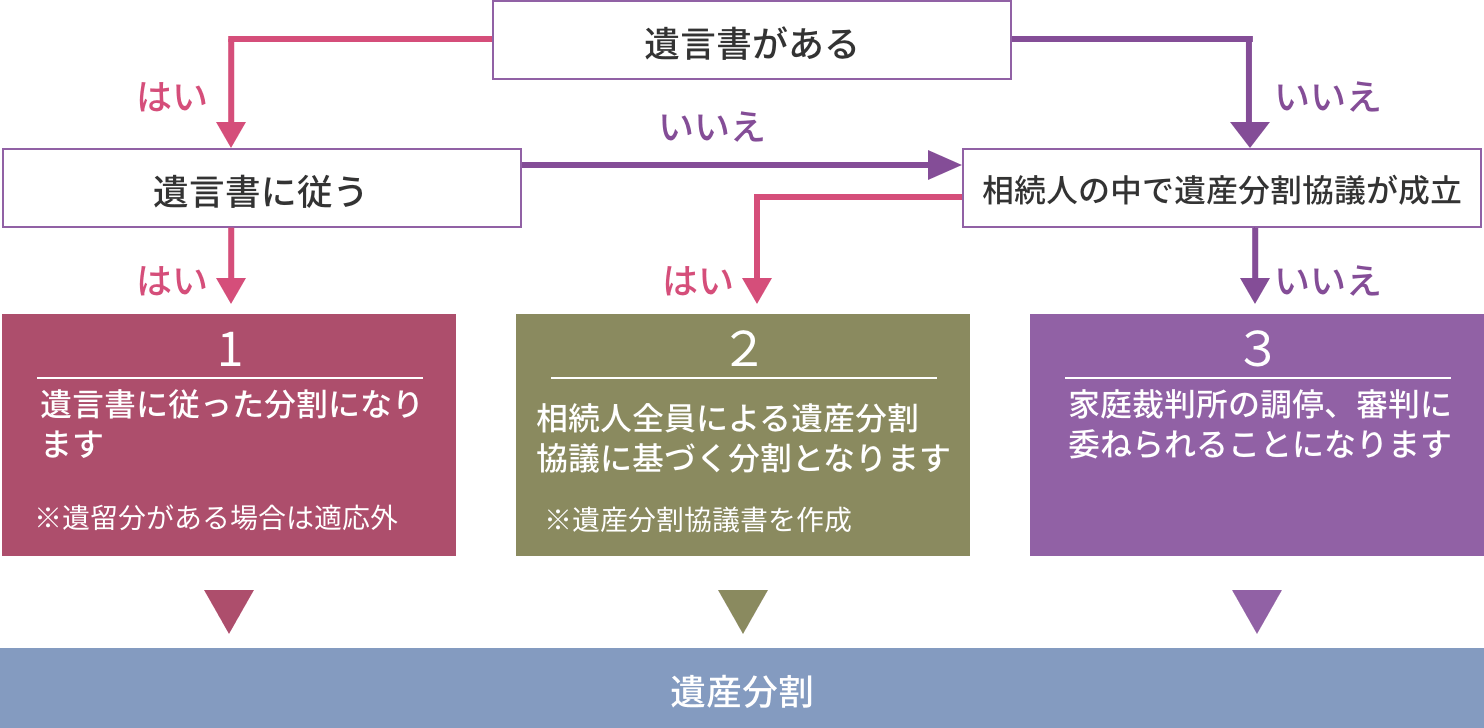

遺言書の有無の確認

上記の手続きをする前に、まず遺言書の有無を確認することが重要となります。相続財産の配分方法には、民法によって次の3つが規定されています。

自筆証書遺言が見つかったら

遺言書の検認は、遺言書の状態や内容を家庭裁判所で確認・保存する手続きです。自筆証書遺言や秘密証書遺言が発見された場合、改ざんや破棄を防ぐために検認が必要となります。検認後、家庭裁判所は「検認済証明書」を発行します。ただし、公正証書遺言や法務局預かりの自筆証書遺言は検認不要となります。

相続手続きの流れ

相続手続きは、故人様の財産や遺産を適切に処理するために行われる手続きです。

一般的な相続手続きの流れは以下の通りです。

相続人の確定

相続者とされる人々の戸籍や除籍謄本などを市区町村役場から入手し、法定相続人を確認します。

戸籍謄本の収集

相続手続きの最初の作業は、戸籍上の相続人を確定することです。被相続人の出生から死亡までの連続した戸籍を取得し、相続人を特定します。ただし、時代ごとに戸籍の形式や内容が異なり、読み解くのが困難です。

相続財産の確定

相続税申告において、通帳は重要な証拠となります。通帳から過去の預金の動きを確認し、相続財産の金額を証明します。具体的には以下の点に注意してください。

注意点

- 何年分の通帳が必要か: 少なくとも相続発生前3年分の通帳が必要です。場合によっては5年以上前の通帳も必要となることがあります。

- 預貯金の種類: 普通預金や定期預金など、被相続人のすべての預貯金が必要です。複数の金融機関と取引がある場合は、それら全てを準備してください。

- 書類について: 相続税申告には被相続人と相続人の通帳、残高証明書、取引履歴明細書などが必要です。

遺産分割協議

遺産分割協議は、相続人全員で遺産の分け方を話し合い、合意を文書にまとめる手続きです。意見がまとまらない場合、家庭裁判所で調停や審判が行われます。新たな遺 産が見つかった場合は再分配や新たな協議が必要です。税務上の注意も重要です。家族ごとの事情を考慮し、公平な分配を目指すことが大切になります。円滑な進行を心掛けましょう。

注意点

遺産分割協議は、相続人全員の合意が必要で、弁護士の助けを借りると良いです。協議書は全員が1通ずつ所持し、内容変更には全員の同意が必要です。

相続財産の名義変更等

相続財産の名義変更等は、相続人の皆さまにとっては大きな負担になりますので、早急に手続きにとりかかることが大切です。財産の名義変更などの相続手続きには、以下の書類が必要となります。

必要書類

- 戸籍謄本等

- 住民票の除票または戸籍の附票

- 遺産分割協議書

- 固定資産評価証明書

- 相続人全員の印鑑証明書

- 相続登記申請書

- 相続税申告書

相続税の納付

相続税の申告および支払いは、亡くなった人の死亡日から10ヶ月以内に行わなければなりません。相続財産の評価額が基礎控除額(3,000万円+法定相続人の数×600万円)を超える場合は、特例措置によって相続税が免除されていても、申告が必要です。

財産計上しなくてはならないもの

- 土地

- 家屋

- 預貯金

- 証券

- ゴルフ会員権

- 時計/宝石

- 金銭価値のある事、物など

まずはお気軽に無料相談!

相続手続きの第一歩を踏み出すことは、腰が重い作業です。やらなければならないことは分かっていても何から手をつけていいのか分からないものです。まずは下記へお気軽にご相談ください。

お電話で無料相談する

LINEで葬儀の相談をする